“钢钉之争”背后,研发投入零资本化的宁德时代会放大招吗?

宁德时代研发投入资本化4年均为零,一方面展现了公司极度保守的会计策略,另一方面也不免让人产生研发投入没有获得实际成果的感觉,抑或是公司在筹划一个巨大的创新大招,准备一朝爆发?

作者:冯彪

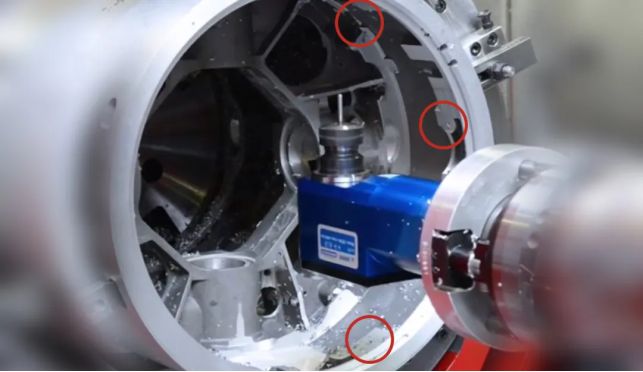

保证电池安全有几种解法?让电池在短路的情况下仍然不自燃,让电池壳够硬,降低短断的可能性,使用更稳定的材料等等。解法可能会很多,但是为何两大电池生产商比亚迪和宁德时代却杠上了?

实际上,在比亚迪的业务版图中,造车仍然是营业收入的最大头,二次充电电池及光伏在2018和2019年的营业收入中仅占6.88%和8.22%。而宁德时代则是专注在电池领域,其动力电池在2018和2019年的营业收入中分别占比82.79%和84.27%。

从业务版图来看,两家企业尽管在电池领域有交集,但还没有到必须针锋相对的地步,为何比亚迪的一个电池针刺试验会引发双方连续隔空“互怼”?

同时,动力电池磷酸铁锂和三元锂电池两大技术路线的争论也迅速升温。一般来说,磷酸铁锂电池材料本身的热稳定性更好,成本更低、安全性更高,但能量密度难以提升。三元锂电池能量密度更高,更符合消费者对于新能源汽车长续航的需求。电池争论其背后也体现出新能源汽车发展方向的争议:是更快更强还是更安全稳定?

诚如在PC电脑时代,行业的霸主并非众多电脑生产商,而是微软操作系统和英特尔处理器形成的“WIN-TEL”联盟,大胆预测未来扼制新能源车咽喉的将是电池和物联网技术的企业。宁德时代和比亚迪所争议的正是未来电池发展方向话语权。

龙头争夺

在动力电池领域,比亚迪早在1995年就建立了镍镉电池生产线。在智能手机兴起之时,比亚迪凭借优质性价比拿下了多个大单。此后,比亚迪涉足汽车制造、光伏等领域,是国内新能源车的领导者。比亚迪的e6电动出租车和K9电动大巴,成为中国多个城市的公共交通运营主力,也输出至欧洲美洲甚至日本。

然而,近年来比亚迪在电池领域的销量和营收却被后起之秀宁德时代赶超。成立于2011年宁德时代也曾生产手机电池,后来与宝马、特斯拉等国内外车企深度绑定,凭借其三元锂电池高续航能力扩大了市场份额,并迅速奠定了其在动力电池领域的地位。

2016年宁德时代动力电池和储能系统两项业务的合计营收增长了1.76倍。在2019年财报中称,宁德时代称,根据SNE Research统计,公司2017年、2018年和2019年动力电池销量连续三年排名全球第一。

(资料来源:公司财报,作者制图)

与此对应的是,自产自销模式下的比亚迪,因为动力电池的产量由其自身的新能源车销量决定,比亚迪未能获得动力电池行业大爆发带来的红利。

近年来,比亚迪在二次充电电池及光伏领域的营业收入只有较小的增幅,与宁德时代的差距不断凸显,同时还面临松下、LG化学等企业的激烈竞争。

另外,从比亚迪的业务整体来看,2019年全年实现营收1277.39亿元,同比下降1.78%;归属于上市公司股东的净利润16.15亿元,同比下降41.93%,创下5年来新低。

比亚迪于今年初雄心勃勃地推出了磷酸铁锂刀片电池,出打出“出鞘安天下”的口号。比亚迪的意图非常明确,要再度重回动力电池的头把交椅,需要把行业拉回到自己擅长的赛道,改变动力电池对三元锂电池的依赖。

焦虑与突围

宁德时代和比亚迪较劲多年,虽然就目前来看,宁德时代在电池领域的量级远大于比亚迪,但是宁德时代远远没有到高枕无忧的地步。特别是在技术变革的前夜,双方可能并不会在意电池性能的些许提升,也可能不会在意市场份额多几个百分点和少几个百分点,让双方都颇感焦虑的是技术未来方向。方向一旦走错,可能带来万劫不复的结局。

这样的局面在克里斯坦森《创新者在窘境》中有众多的案例,延续性的技术进步不会导致此前的优势企业失败,破坏性的颠覆式技术创新可能让巨头突然遭遇降维打击,哪怕是这种打击来自名不见经传小企业也会让巨头企业丧失主导地位。

目前的动力电池市场还在两种技术下各取所需,低续航、成本导向的产品使用铁锂电池,高续航产品使用三元电池。宁德时代抓住了近年来市场对电池续航能力需求上升的机会,获得了巨大的市场红利。但是,万一有新技术出现,面对“翻脸比翻书还快”的市场,如果掉入既得红利的“陷阱”而错失新技术和新市场,宁德时代即便有再大的优势也会转瞬成为负担。

因此,比亚迪和宁德时代都需要绷紧研发的弦。在比亚迪推出刀片电池的同时,宁德时代也宣称布局下一代“无钴”技术。

那么两家企业的研发强度如何呢?

宁德时代2017到2019三年中研发投入占营收比例分别为8.16%、6.72%、6.53%,比亚迪这三年的数据分别是5.92%、6.56%、6.59%,前者在降低,后者则在增加。

耐人寻味的是,宁德时代财报显示,这2016年以来的4年中研发投入资本化的金额均为零。但是,这4年比亚迪研发投入资本化的比例却分别高达29.85%、40.32%、41.55%、33.15%。这意味着宁德时代的研发支出全部转变为成本,而比亚迪的研发支出则部分形成了专利技术和无形资产。

虽然说公司在会计处理中,研发投入的费用化和资本化存在较大的弹性空间,并不能完全代表公司的研发效率或成果,但是宁德时代4年均为零的资本化,一方面展现了公司极度保守的会计策略,另一方面也不免让人产生研发投入没有获得实际成果的感觉,抑或是公司在筹划一个巨大的创新大招,准备一朝爆发?

再从毛利率来看,比亚迪的二次充电业务及光伏业务的毛利率在财报中并未直接给出,简要计算得知该业务2019年毛利率约13.2%。宁德时代2018年和2019年的毛利率分别为34%和28%。毛利率水平一般能粗略代表公司产品的技术水平和市场议价能力,粗略来看,当前宁德时代的电池产品议价能力略胜一筹。

围绕技术方向的争论还远远未到结束的时候。在过去十多年时间里,中国企业间的较劲有模式之争、烧钱大战、口水舆论攻防,真正围绕技术和产品的争议尚在少数。在当前核心技术成为企业生死存亡关键的历史节点,这场技术之争或将影响深远。